Hướng dẫn thủ tục xin giảm thuế khi làm việc tại Nhật

Thời điểm cuối năm gần tới cũng là lúc ở công ty chúng ta sẽ nhận được một số giấy tờ để làm thủ tục 年末調整 ( điều chỉnh tiền thuế cuối năm).

Đối với các bạn mới đi làm ở Nhật, thì có thể sẽ thấy cơ chế này hơi khó hiểu, vì vậy, mình xin được giải thích ngắn gọn qua một chút về bản chất của 年末調整 một chút trước khi đi vào vấn đề chính nhé.

Mục lục

- 年末調整 và cơ hội xin giảm thuế

- Thủ tục đăng ký người phụ thuộc (扶養者)

- Những thay đổi về việc xác nhận người phụ thuộc

1. 年末調整và cơ hội xin giảm thuế

Khi bạn đi làm và có thu nhập thì sẽ phải thực hiện nghĩa vụ đóng thuế (thường gồm 2 khoản là 所得税 – Thuế thu nhập và 住民税 – Thuế thị dân).

Khoản tiền thuế này đáng nhẽ ra là từng cá nhân sẽ phải tự kê khai và nộp cho cơ quan thuế, tuy nhiên, đối với các bạn đang đi làm tại các công ty- thì thường bộ phận hành chính của công ty sẽ đại diện làm các thủ tục thay cho bạn.

Để tránh tình trạng người lao động lao đao vì đùng một phát cuối năm bị báo phải nộp 15-20 man tiền thuế, thông thường các công ty sẽ tự động trừ từ lương hàng tháng của các bạn ra 1 khoản, thường là dựa trên số thuế tính theo thu nhập của bạn hiện tại và tình trạng 扶養 (người phụ thuộc kinh tế vào bạn) mà bạn khai năm trước đó (đối với các bạn đi làm năm đầu thì thường mặc định là 扶養者 = 0).

Đến cuối năm, bạn sẽ làm thủ tục 年末調整 này để xác nhận lại :

① Tình trạng 扶養 thực tế (ví dụ năm ngoái bạn chưa có ai phụ thuộc kinh tế, nhưng từ năm nay bố mẹ nghỉ hưu, bạn gửi tiền về cho bố mẹ –>扶養者 tăng từ 0 lên 2 người) ,

② Các khoản được khấu trừ thuế phát sinh khác trong năm (ví dụ như tiền phí y tế, tiền bảo hiểm nhân thọ,…)

Dựa vào đó, cơ quan thuế sẽ chốt lại số tiền thuế thực tế mà bạn phải nộp, nếu nó cao hơn số tiền bạn đã nộp thông qua phần mà công ty trích lương hàng tháng thì bạn sẽ phải nộp thêm, còn nếu nó thấp hơn số tiền bạn thực tế nộp, thì bạn sẽ được hoàn thuế.

Vì vậy, các bạn có thể thấy, việc khai số người phụ thuộc kinh tế vào mình thế nào sẽ ảnh hưởng khá lớn đến số tiền thuế mà chúng ta phải nộp.

Để hình dung rõ hơn, các bạn có thể thử tính thuế trong trường hợp 扶養者 = 0 và khi 扶養者 = 2 đối với mức lương 20 man/ tháng.

(Thực tế có công thức tính thuế và khấu trừ thuế riêng, nhưng khá phức tạp nên mình dùng cách này để các bạn dễ hình dung)

Link : http://e-kyu.com/muryou/zeikin.html

CASE 1: Lương 20 man/ tháng, 扶養者 = 0

所得税 = 3770y, 住民税 = 6856y

Tiền thuế phải nộp 1 năm là khoản gần 13 man ?

CASE 2: Lương 20 man/ tháng, 扶養者 = 2 (gửi tiền về nuôi bố mẹ)

所得税 = 530y, 住民税 = 1356y

Tiền thuế phải nộp 1 năm là khoảng 2.2 man?

Như vậy, bạn đã tiết kiệm được hơn 10 man tiền thuế/năm nhờ làm thủ tục đăng ký 扶養 khi khai 年末調整.

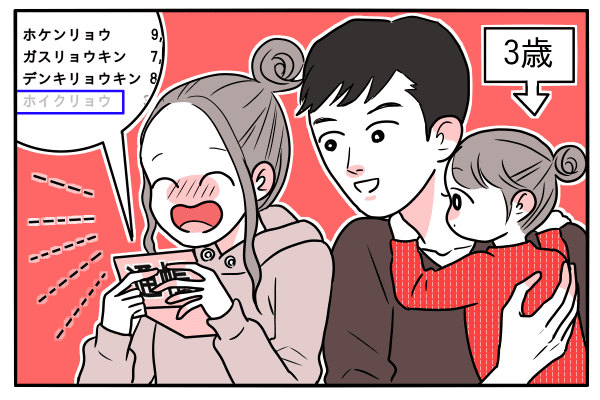

Ngoài ra, đối với các bạn có con nhỏ, việc được giảm thuế này còn giúp tiền học của con ở nhà trẻ công giảm (do tiền học tính theo tiền thuế mà bố mẹ đóng), nên số tiền bạn tiết kiệm được thực tế sẽ còn lớn hơn nữa.

2. Thủ tục đăng ký người phụ thuộc (扶養者)

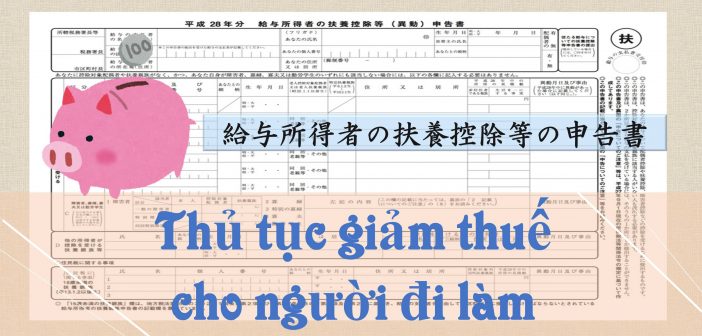

Để được giảm thuế do có người phụ thuộc kinh tế vào mình (扶養者)、bạn cần điền vào tờ khai 給与所得者の扶養控除等申告書 (tờ khai xin giảm trừ thuế do có người phụ thuộc kinh tế vào mình) mà công ty phát cho bạn khi tiến hành 年末調整 (tờ khai như trong hình)

Tham khảo thêm form và cách điền ở đây: https://trend-news-today.com/2620.html

+) Nếu bạn đi làm và đón vợ sang ở cùng, vợ bạn có thu nhập dưới 103 man/năm –> điền vào phần A (màu tím) trong form trên.

+) Nếu bạn có gửi tiền về phụng dưỡng cho bố mẹ ở VN và thu nhập của bố mẹ bạn cũng dưới 103 man/ năm –> điền thêm thông tin của bố mẹ bạn vào phần B (màu vàng) trong form trên.

+) Nếu bạn hoặc người phụ thuộc là người khuyết tật hoặc góa vợ, góa chồng hoặc là sinh viên đi làm thêm –> khoanh tròn vào vị trí tương ứng ở phần C (màu xanh lá cây)

+) Điền thông tin về người có chung người phụ thuộc kinh tế được hoàn thuế như bạn vào phần D (màu hồng). Ví dụ bạn và vợ đều đi làm, có một người con dưới 20 tuổi, thì chỉ một người được hoàn thuế (hoặc vợ hoặc chồng).

+) Nếu người phụ thuộc kinh tế của bạn dưới 16 tuổi –> điền tên người phụ thuộc dưới 16 tuổi vào phần E (màu xanh da trời)

LƯU Ý :

Trường hợp bạn đăng ký bố mẹ phụ thuộc kinh tế vào mình, thì cần phải có thêm 2 giấy tờ chứng minh khác nộp kèm với bản khai trên

① Bản sao giấy khai sinh hoặc hộ khẩu thường trú (nếu cẩn thận thì nên có dịch và công chứng) chứng minh mối quan hệ của bạn và bố mẹ.

② Giấy tờ chứng minh bạn có chuyển tiền về cho bố mẹ bạn do ngân hàng hoăc các cơ quan tài chính phát hành.

Trung bình khoảng 12-15 man/năm là được. Nếu ít hơn thì có thể cơ quan thuế sẽ ko chấp nhận. Không cần chuyển hàng tháng, bạn chỉ cần chuyển 1 năm/lần vẫn được, tốt nhất nên chuyển trước khi làm thủ tục 年末調整.

Có nhiều bạn nói ở công ty nói số tiền gửi cho một người phải tối thiểu 30 man, nhưng mình đã gọi lên cục thuế hỏi trực tiếp thì không có quy định gì về số tiền, nên cứ như mọi năm là ổn.

3. Những thay đổi về việc xác nhận người phụ thuộc

+) Những năm trước nếu bạn chuyển tiền chung cho cả bố mẹ thì vẫn được tính là 2 người phụ thuộc, nhưng từ năm nay ai có tên trên giấy chuyển tiền mới được, nên phải chuyển riêng 2 người 2 lần theo 2 tài khoản đứng tên riêng.

→ Nếu trước kia bạn gửi 15-20 man/năm chung cho bố mẹ, thì từ lần này tách ra thành 10 man/người là ổn.

+) Những năm trước khi luật còn đơn giản, thì nhiều bạn không chuyển tiền qua ngân hàng hoặc các công ty chuyển tiền mà nói là về nước và đưa tiền trao tay cho bố mẹ, hộ chiếu có dấu chứng nhận về nước thời điểm đó đem nộp vẫn được chấp nhận. Nhưng 1-2 năm gần đây luật xiết khá chặt nên nếu ko có giấy tờ chứng minh việc chuyển tiền thì thường là bị out.

Chuyển tiền qua các ngân hàng của Nhật lệ phí rất đắt (khoảng 6000-7000y cho 10 man), nên các bạn có thể lựa chọn dịch vụ chuyển tiền của các công ty chuyển tiền có uy tín như SBI hay Dcom, họ là pháp nhân và có giấy tờ đàng hoàng nên vẫn dùng làm thủ tục khai thuế được mà lệ phí chỉ tầm 1000y cho 10 man chuyển khoản, thủ tục cũng nhanh gọn.

→ Do đó, hãy lựa chọn dịch vụ chuyển tiền có uy tín và giữ lại hóa đơn chuyển tiền để làm thủ tục hoàn thuế cuối năm.

+) Sau khi ghi đầy đủ thông tin vào tờ khai và chuẩn bị 2 giấy tờ trên, bạn nộp lại cho công ty để làm thủ tục 年末調整 thì sẽ được hoàn lại 1 phần tiền thuế đã đóng dôi của năm trước (khi chưa khai 扶養), và từ các năm sau cũng sẽ tự động được khấu trừ rất tiện lợi.

Nếu công ty ko làm thủ tục này cho bạn, các bạn có thể lên trực tiếp 税務署 (cơ quan thuế) của các quận để xin khai giảm trừ thuế (gọi là thủ tục 確定申告).

Nếu các năm trước đó các bạn đã từng gửi tiền về cho bố mẹ mà ko biết để làm thủ tục xin giảm trừ thuế, và vẫn giấy đầy đủ các giấy tờ chuyển khoản thì có thể lên 税務署 để làm thủ tục hoàn lại thuế cho tối đa 5 năm trở về trước.

+) Đối tượng mà bạn có thể đăng ký cho vào 扶養 ngoài bố mẹ ruột/bố mẹ vợ (chồng) và vợ/chồng ra còn có thể đăng ký cho anh/chị em ruột, anh chị em dâu (quan hệ 3 đời), ví dụ như bạn gửi tiền nuôi em trai ăn học đại học ở nhà,… nhưng cũng phải có giấy tờ chuyển tiền hợp lệ nhé. Thường thì tiện nhất là đăng ký bố mẹ 2 bên + vợ (nếu vợ ko là seishain) là cũng được 4-5 người rồi.

(Nguồn tomonivj)

![]()